شاید شما به بازار فارکس علاقه مند باشید و قصد داشته باشید تا وارد آن شوید،فروشگاه برنا اندیشان قصد دارد تا در این بخش یکی از جامع ترین پکیج های آموزشی با عنوان پکیج آموزش فارکس و روش های تجارت و سرمایه گذاری در بازار فارکس را برای دانلود در اختیار شما عزیزان قرار دهد.پکیج آموزش فارکس یکی از برترین پکیج های اموزشی در زمینه اموزش فارکس است.

پکیج آموزش فارکس و روش های تجارت و سرمایه گذاری در بازار فارکس

در پکیج آموزش فارکس و روش های تجارت و سرمایه گذاری در بازار فارکس شما با تمام اصول و تکنیک های مربوط به بازار فارکس آشنا شده و به فردی خبره در این زمینه تبدیل خواهید شد.

پکیج آموزش فارکس و آشنایی با بازار فارکس

امروزه اسامی زیادی را درمورد انواع بازارهای مالی می شنویم. این بازارهای مدرن، پتانسیل زیادی برای کسب درآمد دارند. مثلا حجم مالی زیادی در هر روز در بازار بورس آمریکا معامله می شود. این حجم گاهی حدودا ۱۰۰ میلیون دلار است. این رقم بر اقتصاد کشورهای مختلف تاثیر زیادی دارد.

پکیج آموزش فارکس – بازار فارکس چیست؟ بزرگترین بازار مالی دنیا بازار فارکس هست که روزانه تیلیاردها دلار پول در آن بازار جابه جا میشود و افراد زیادی به موفقیت میرسند. شما میدانید این بازار چیست؟

امروزه در سراسر دنیا بازارهای مالی فوق العاده و مدرنی ایجاده شده است که پتانسیل درآمدزایی خارق العاده ای دارند. به عنوان مثال روزانه حجم مالی بازار بورس آمریکا تقریبا صدمیلیون دلار است که عدد سرسام آوری هست و به راحتی میتواند اقتصاد چند کشور را زیر و رو کند. اما بازارهای مالی انواع مختلفی دارند که همه آن ها فوق العاده هستند و زندگی میلیون ها انسان را در طول تاریخ زیر و رو کردند. به طور کلی امروز دو نوع بازار مالی وجود دارد:

- بازارهای سنتی

- بازارهای جدید و مشتقه

بازار های سنتی کاملا مشخص هستند و در آمریکا بازار بورس و اوراق قرضه به عنوان بازار سنتی شناخته میشود و حجم بسیار زیادی دارد. در حدی که تقریبا تمامی مردم آمریکا در این بازارها سرمایه گذاری میکنند و پول زیادی رو جا به جا میکنند.

پکیج آموزش فارکس – بازار فارکس چیست؟

اگه براتون سواله که بازار فارکس چیست و در بازار فارکس چه چیزهایی معامله میشوند، حتما این محصول خیلی به درد شما میخورد. سالیان دور و دراز که بازارهای بورس ایجاد شدند، سپس بعد از آن ها بازارهای آتی، CFD و فارکس از بازارهای سنتی الگو گرفتند و بازارهای جدیدی در دنیا به وجود آمد که امروزه همه اونا رو به عنوان بازار فارکس میشناسند.

اما همه این ها فارکس نیستند؟ یعنی چه؟

کارگزاری های فارکس هنگامی که میخواهند شرکت خود را معرفی کنند میگویند که ما کارگزاری فارکس هستیم و تمامی جفت ارزها، سهام های آمریکا، ارزهای دیجیتال، طلا، نفت ، شاخص های بورس و هزاران دارایی دیگر را داریم و شما میتوانید آن ها را معامله کنید.

بله این ها تمام چیزی هست که شما میتوانید در یک کارگزاری فارکس معامله کنید، اما الزاما همه این ها بازار فارکس نیستند. چرا؟ بازار فارکس مخفف کلمه Foreign exchange یا تبادل ارز خارجی هست که به صورت Forex نوشته میشود. در این بازار ما برابری ارزهای مختلف را میتوانیم در برابر هم معامله کنیم.چگونه؟

برای مثال فرض کنید که شما 100000 یورو دارید و میخواهید آن را به دلار تبدیل کنید. در ازای هر یک یورو شما چه قدر بهتان دلار میدهند؟ بله ما نیاز به یک نرخ تبدیل و یا Exchange rate داریم. ما در پکیج اموزش فارکس شما را به صورت کامل با بازار فارکس و تجارت در آن آشنا خواهیم کرد.

نرخ تبدیل یا Exchange rate چیست؟

نرخ تبدیل یورو به دلار به شما میگوید که در ازای هر یک یورویی که شما دارید، 1.13 دلار به شما تعلق میگیرد.

Exchange rate EUR/USD= 1.13

Each 1 euro= 1.13$

نرخ تبدیل یورو به دلار به شما میگوید که در ازای هر یک یورویی که شما دارید، 1.13 دلار به شما تعلق میگیرد.

Exchange rate EUR/USD= 1.13

Each 1 euro= 1.13$

این بدان معناست که شما 100،000 یوروتان را میتوانید با 113،000 دلار تعویض کنید. و این است بازار فارکس. بازاری است که شما میتوانید در آن تمامی برابری ارزهای مختلف را دربرابر هم معامله کنید.

نفت، طلا، شاخص های بورس بزرگ دنیا و آمریکا مثل داوجونز، نزدک و…، کالاهای معاملاتی مانند مس، روی، نیکل، ذرت، گندم ، آب پرتقال، برنج و….، ارزهای دیجیتال که امروزه فوق العاده هستند و بسیار مورد استقبال مردم واقع شده اند، و هزاران سهام، ETF ، اوراق قرضه و دارایی های دیگر. اینها چه بازارهایی هستند؟!

پکیج آموزش فارکس – بازار فیوچر (آتی) و یا بازار CFD

شما میتوانید تمامی دارایی هایی که در بالا نامبردیم که هم اکنون بیشترین حجم معاملاتی در دنیا را دارند و میلیون ها معامله گر روزانه با آن ها تجارت میکنند را معامله کنید. بازار CFD یکی از نوظهور ترین و جذابترین بازارهای مالی ای هست که هم اکنون در دنیا وجود دارد و به نوعی تمامی قوانین بازارهای مالی را بهم ریخته و پتانسیل فوق العاده ای دارد. اما CFD و بازار فیوچر چیست؟

در ادامه راجع به تمام چیزهایی که نیاز است بدانید که یک تجارت فوق العاده و موفق را شروع کنید و میلیون ها دلار پول دربیارید برای شما توضیح میدهیم. اما الان باید بگم که چیزی که تا امروز به عنوان بازار فارکس میشناختیم بازار فارکس نیست، بازار فارکس + بازار فیوچر + بازار CFD هست که بازار CFD و فیوچر هزاران و شاید ده ها هزار دارایی معاملاتی داشته باشند که شما بتوانید معامله کنید و لذت ببرید. پس بیاید شروع کنیم که اصلا این بازارها چی هستند و اصولا پول درآوردن در این بازارها چیست؟

پکیج آموزش فارکس – شروع قصه بازارها از سرمایه گذاری سنتی و بازار بورس

در گذشته های دور زندگی رنگ و بوی دیگری داشت، اصولا مردمان به چند دسته تقسیم میشدند که طبقه اجتماعی آنان را مشخص میکرد. دسته ای برای خودشان مشغول به کار و فعالیت بودند و به نوعی کارآفرین بودند، و عده دیگری بودند که نزد این کارآفرینان کار میکردند و سطح مالی خوبی نداشتند.

هرکسی که پولی داشت در قلک خود پس انداز میکرد و یا سکه میخرید و زیر بالشت خود میذاشت و شب ها با خیالی راحت میخوابید که پولم زیر سرم هست. اما کسی فکر نمیکرد که با این پولی که زیر بالشت هست چه کارهای بزرگی میشود انجام داد؟ چه کسب و کارهایی میشود راه انداخت و چه ادیسون و انیشتین هایی را تربیت کرد. آنان که کسب و کار داشتند پول درمیاوردند و خرج میکردند و اضافی آن را در بالشت خود پس انداز میکردند و یا زمین دیگری میخریدند و آنان که نداشتند هم که هیچ.

کار برخی افراد هم در بازارها تجارت بود، یعنی اینکه چیزی را بخر صبر کن گران شود و بعد بفروش. برنج بخر وقتی قیمت افزایش یافت بفروش. گندم بخر و در شهر دیگری بفروش.این کار تجار بود. آنها پول زیادی داشتند و هرچی میخواستند میتوانستند بخرند. این ها اصولا از سرمایه گذاری سر درمیاروردند و زیاد به قلک اعتقادی نداشتند. اما سرمایه گذاری داریم تا سرمایه گذاری.

پس از چند مدت افرادی از فرزندان همان کارگرها آمدند و ایده هایی دادند و تجارتی راه انداختند، با همان پول های در قلک، اما برای گسترش کارشان نیاز به پول بیشتری داشتند.نیاز به سرمایه بیشتری داشتند.

پس تاجران فکری کردند و مقداری از پول خود را به این افراد دادند تا با آن کار کنند و بیشتر پول دربیاورند و از سود این کار به آن ها هم برسد. پول را دادند و برگه شراکت را دریافت کردند. اگر شرکت رشد میکرد این ها هم رشد میکردند و اگر شرکت ورشکست میشد پول آن ها هم میرفت، بدون هیچ تضمینی.

آن ها موفق شدند و در آن زمان گنجینه های طلای زیادی به دست آوردند و مردم به سرمایه گذاری علاقه شدند. اما باقی کارآفرینان پول را که دریافت میکردند کلاه ملت را برمیداشتند و میرفتند و بیچاره مردم. پس حاکم دستور داد که این نوع شراکت ممنوع است. و بازاری به وجود آورد که در آن کارآفرینان سهام خود را عرضه میکردند. تاجران و مردم عادی سهم را خریداری میکردند. این بازار بازار بورس نام گرفت که هم اکنون در تمامی دنیا هست.

شما شرکت فیسبوک و یا اپل را کارآفرینی تصور کنید که برای گسترش عجیب شرکت خود نیاز به پول زیادی دارد و سهام خود را در بازار بورس عرضه میکند، و مردم و تاجران سهام آن ها را میخرند و برگه شراکت را دریافت میکنند و شرکت هر سال به آن ها سودی از درآمد خود میدهد و اگر شرکت درآمدی نداشت و قیمت آن صفر شد شرکا ورشکست میشوند ، و یا اگر خواستند میتوانند به دیگران بفروشند.

اما این تمام ماجرا نیست؟ این بازار بازاری بود که صدهای سال پیش ایجاد شد و ایرادهای زیادی داشت، اما برای شروع و پایه خوب بود. امروزه معاملات جدید و مشتقه حرف اول را میزنند. اما آنها چیستند؟ آیا دوست داری سهامدار شرکتهایی همچون اپل، فیسبوک، گوگل و … بشی؟

پکیج آموزش فارکس – بازار فیوچر

بعد از اینکه بازار سهام در سراسر دنیا ایجاد شد، مردم بسیار به این بازار علاقه مند شدند و سیل پول های زیادی بود که وارد این بازار میشد، به عنوان مثال، کسانی که ثروتمند بودند وارد بازار میشدند و در کسب و کار افراد دیگر شریک میشدند، افرادی که ثروت کمی هم داشتند یا ایجاد کسب و کار میکردند و یا اصلا مقداری از پولی که دارند را در این بازار سرمایه گذاری میکردند.

در همان دوران بود که دغدغه اصلی برخی کسب و کارها قیمت در آینده بود. ریسک، عدم امنیت، طوفان، جنگ، قحطی، تقاضای زیاد و عدم توانایی پیش بینی آینده این ها تمام چیزهایی هستند که یک کسب و کار را از بین میبرند.

پکیج آموزش فارکس – چرا یک کسب و کار درگیر این مسائل میشود؟

برای مثال، یک کشاورزی که سال های پیش فعالیت داشته، یک روز از خواب بلند شده و دیده تمام زمینش را آب برده است. و اگر محصولی داشته میتوانسته به چند برابر بفروشد. باید چکار میکرده؟ یا اصلا سیل و باران نه، کشاورزی پرتقال کاشته و به دلیل ورود کالای وارداتی قیمت آن پایین آمده باید چکار کند؟ باید تمام پرتقالش را با ضرر بفروشد؟ این به اقتصاد ضربه نمیزند؟ کشاورز را اذیت نمیکند؟

قطعا تمام انگیزه کشاورز را از بین میبرد. و درباره یک شرکت نفتی چطور؟ فرض کنیم که ما استخراج کننده نفت هستیم و تا دیروز میتوانستیم نفت را بفروشیم بشکه ای 120 دلار، حالا امروز شده بشکه ای 40 دلار!!!!!

چرا؟ افزایش استخراج نفت در کشور لیبی. الان شما باید چیکار کنید؟

200 سال پیش انسان هایی بودند که با این معضل رو به رو بودند. آن ها نمیدانستند که فردا قیمت چه میشود؟ نمیدانستند محصولی که تا دیروز برایش خیلی هزینه کرده اند و خرج زندگیشان را از آن راه درمیاورند، فردا به قیمتی فروش میرود که برایشان سود داشته باشد. و یا تعطیل کنند و بخوابند. کدام یکی؟ تصمیم گرفتند کاری کنند که اندکی درد از دلشان دعوا کنند، تصمیم گرفتند کسی را پیدا کنند که محصولاتشان را زودتر بخرد، پیش خرید کند.

یعنی چی؟

یک مثال ساده، شغلتان چیست؟ نانوا؟ رستوران دار؟ طلافروش؟ معدن دار؟ شرکت بازرگانی؟ واردات و صادرات؟ شغلتان هرچیزی که هست ممکن است با یک سری کالا سر و کار داشته باشید. یا تولید کننده اید، یا چیزی را میخرید و تبدیل به محصول جدیدی میکنید و میفروشید. مثلا نانوا هستید؟ آرد را میخرید، به نان تبدیل میکنید و نان را میفروشید.

حالا چه کسی آرد شما را میدهد؟

یک کشاورزی که مزرعه گندم دارد.

یعنی شما مصرف کننده و مشتری محصول کشاورز هستید و خودتان مشتریان زیادی دارید. حالا چه میشود اگر قیمت گندم رشد کند؟ شما قطعا ضربه میخورید. فکر کنید قیمت رشد و اصلا گندمی گیر شما نیاید؟ کسب و کارتان نابود میشود. مواد اولیه تان از بین رفته، هیچ کاری نمیتوانید بکنید… این ریسک هست، خطر هست و فکر کنید شما کشاورز باشید و قیمت نزول کند!!!! تمام محصولتان و خودتان نابود می شوید.

این دو فرد میتوانستند یک کاری کنند که خیالشان را راحت کند. حالشان را خوب کند. و تمامی ریسک های کسب و کار را از بین ببرند.

چه؟

با هم معامله کنند.

چگونه؟

کشاورز تمام گندم خود را به نانوا پیش فروش کرده و نانوا هم پیش خرید کند.

در قیمت امروز، و برای هر زمانی که دلشان خواست، خیلی راحت هست نه؟ مثلا فرض کنید یک شرکت نفت تمام بشکه های نفتش را تا 6 ماه آینده در قیمتی مشخص پیش فروش کند.

نفت اگر بالا برود، مهم نیست، سودشان را کرده اند. اگر بریزد، مهم نیست، نفت هایشان را بالا فروخته اند. در قیمت مطلوب.

اینگونه شد که افراد و کسب و کارها با هم معامله کردند. معاملاتی بدون نظارت دولت که به نام پیمان آتی، یه forward contract

نزد یک فردی بیعانه ای میگذاشتند، مثلا میگفتند 1000 کلیو طلا در6 ماه دیگر از شخص طلاساز به یک تاجر و معامله گر طلا تحویل داده شود. مقدار مشخص، زمان مشخص، تحویل در آینده، قیمت مشخص، تحویل در روز معلوم و یک بیعانه نزد امین.

اما شش ماه بعد اگر کسی میزد زیر قرار؟ باید بیعانه از نزد امین به ایشان داده میشد. و وای به روزی که امین بزند زیر قرار.

هرچه بگندد نمکش میزنند

وای که بگندد نمک

سال ها پیش آدم های زیادی بر سر کلاهبرداری ها و… در این بازار ضرر کردند. نهایتا دولت ها بازار ایجاد کردند که در آن تمامی معاملات بتوانند انجام شوند. با حجم مشخص، قیمت مشخص، روز مشخص و ساعت تحویل مشخص.

به این بازار، بازار آتی و یا future contract میگویند. دیگر پول هیچکسی جا به جا نمیشود، و کاملا امن هست.

شما حتی میتوانید بدون اینکه بخواهید چیزی را تحویل بدهید معامله کنید، مثلا 6 ماه دیگر 1000 تن گندم تحویل بگیرید، یعنی در حقیقت الان گندم را خریده اید برای شش ماه دیگر، اما فردا قیمت گندم گران میشود و میتوانید گندم را بالاتر بفروشید. و این کار را میکنید و همینطور سود میکنید.

فقط باید یک بیعانه ای را در بازار فیوچر بگذارید، آن موقع میتوانید هرچیزی که دلتان خواست را پیش خرید کنید، ویا پیش فروش کنید. کسی پیدا میشود که کمتر از ده ثانیه با شما معامله کند. و این است قدرت بازار بین المللی. شما در آمریکا تصمیم میگیرید 1000 بشکه نفت بفروشید، مثلا فکر میکنید میریزد، اصلا دلتان میخواهد، و آن طرف یکی هست که میخرد. برای تحویل شش ماه آینده؟ اما شما میتوانید همین فردا معامله تان را ببندید. و اختلاف را تسویه کنید.

بازار فیوچر چند ویژگی خارق العاده دارد:

1. شما میتوانید با پایین آمدن قیمت سود کنید. چون کالایی را برای 6 ماه دیگر در این قیمت فروختید.هرموقع که خواستید تسویه کنید میتوانید با سود معامله خود را ببندید.

2. شما میتوانید هرچیزی که دلتان خواست در دنیا را معامله کنید. بی نهایت قرارداد اتی وجود دارد و شما میتوانید معامله کنید.

3. شما میتوانید از اهرم استفاده کنید.یعنی چه؟ برفرض شما یک درصد کلا مبلغ را باید بیعانه بگذارید، اما سودتان اندازه کل مبلغ هست. بر فرض 100 بشکه نفت خریده اید، اما برای بیعانه پول یک بشکه را داده اید، ولی وقتی نفت بالا رود اندازه کل 100 بشکه سود میکنید.

4. و اینکه سر رسید مشخصی دارند، شما میتوانید تا روز سر رسید معامله خود را حفظ کنید. و روز سر رسید تسویه کنید، تحویل دهید. و یا حتی خیلی زودتر از آن روز تسویه کنید.

امروزه خیلی از معاملات فیوچر توسط کارگزاری های فارکس ارائه میشوند که اشتباها به عنوان بازار فارکس شناخته میشوند.مثلا طلا در بازار فارکس، این قرارداد یا قرارداد فیوچر هست و یا CFD، ربطی به فارکس ندارد.اما توسط کارگزاران فارکس هم ارائه میشوند.

یا مثلا شاخص بورس داوجونز ، این قرارداد هم یا CFD هست و یا فیوچر، اما به عنوان فارکس شناخته میشود.

اما CFD چیست و چه نقشی در بازارهای مالی دارد؟

معاملات CFD امروز رایج ترین و پرکاربردترین نوع معاملات در دنیا هستند. یک حجم عججیب و غریب در عمده دارایی های که در تمام دنیا هست. بازار سی اف دی چیست؟ سی اف دی به معنی معامله برای اختلاف هست ( contract for difference). بازار فیوچر را به خاطر دارید؟ آن بازار که مردم برای شش ماه، یک سال و دو سال دیگر کالایی را از هم پیش خرید و یا پیش فروش میکردند.

آن ها زمان تسویه، یعنی روز آخر قرارداد، باید اختلاف قیمت اکنون با قیمتی که معامله صورت گرفته است را میپرداختند. به عنوان مثال معامله گری برای قراردادی را معامله کرده باید 6 ماه دیگر 100 اونس طلا را تحویل دهد، در قیمت 1200 معامله کرده است و به طرف مقابل قول داده است که شش ماه دیگر در این قیمت 100 اونس طلا میدهد.

و اکنون قیمت طلا 1300 هست، یعنی 100 دلار از قیمتی که او فروخته است بالاتر رفته و در حقیقت این معامله گر در ضرر است. و این معامله گر راهی ندارد جز اینکه بپذیرد و ضرر را پرداخت کند. چون قرارداد دارای سر رسید هست و معاملات تسویه میشوند.

این معامله گر چه راهی دارد؟ اگر نخواهد معامله را تسویه کند میشود، به هیچ وجه در بازار آتی یا فیوچر نمیشود.چون قرارداد مشخص هست و روزی تمام میشود. در بازار CFD چه؟ در بازار CFD میشود.

چگونه؟

هنگامی که ما در بازارهای فارکس و یا مشتقه مانند سی اف دی و یا فیوچر معامله میکنیم، باید متوجه باشیم که ما هم اکنون طلا در گاوصندوق خود نداریم، روی اختلافی که قیمت هم اکنون با قیمت آینده دارد سود میکنیم.

بر فرض الان سهام اپل را در قیمت 120 دلار میخریم و هفته دیگر 130 دلار میفروشیم. ما صاحب اپل نیستیم، صرفا معامله کننده بر روی نماد این شرکتیم. و هیچ سهمی در این شرکت نداریم. این معاملات مانند معامله فیوچر هستند، خریدار به فروشنده تعهد میدهد چیزی را در قیمت معین امروز بخرد، حتی اگر قیمت تغییر بسیاری کرده بود. فروشنده هم تعهد میدهد که دارایی خود را در همین قیمت بفروشد، حتی اگر قیمت بالا رفته بود. و در روز سر رسید و یا هر روز دیگری میتوان تسویه کرد.

بازار سی اف دی هم دقیقا همینگونه هست. شما هم میتوانید در صعود قیمت سود کنید و هم در نزول. میتوانید از اهرم استفاده کنید. میتوانید هزاران دارایی را معامله کنید. هر زمانی که خواستید معامله خود را ببندید و سود کسب کنید. نیازی به منتظر بودن برای یافتن خریدار و فروشنده نداشته باشید. و اما بر خلاف فیوچر، نگران سررسید نباشید.چون سی اف دی ها سر رسید ندارند و شما میتوانید ماه ها و سال ها معامله خود را حفظ کنید. فرض کنید بعد از بحران اقتصادی سال 2008 ما شاخص اس اند پی میخریدیم. میتوانستیم تا اکنون نگه داریمش، تا این لحظه بیش از 500 درصد سود خالص داده است.

فکر کنید که ما این شاخص را با اهرم 10 میخریدیم. مثلا اگر 10000 دلار داشتیم، در یک معامله سی اف دی 100000 دلار اس اند پی میخریدیم. به طور خلاصه اهرم یعنی اینکه شما 10 دلار به عنوان بیعانه و یا وجه تضمین میگذارید و شما میتوانید تا ده برابر پولی گذاشتید معامله کنید. فکر کنید در یک معامله سی اف دی در سال 2008 با 10000 دلار و با اهرم 10 شاخص اس اند پی را خریداری میکردیم.

بیش از 250000 دلار.. فقط با 10000 دلار بیش از 250000 دلار سود کسب میکردیم. فقط با یک خرید. اگر در طی روند خرید های مرکبی میزدیم این عدد میتوانست به بیش از 2 میلیون دلار برسد. CFD ها معاملات پر طرفداری هستند،چونکه سر رسید ندارند، اهرم دارند، امکان خرید و فروش دارند، سریع هستند. و از همه مهم تر روی تمامی کالاها، سهام ها، ارزهای دیجیتال، اوراق های قرضه و ….CFD وجود دارد. این یعنی یک بازار با بیش از 20،000 کالای معاملاتی باور نکردنی هست.

هم اکنون چه قدر سرمایه داشتیم؟

این بازار هم بازاری هست که اصولا زیر نظر فارکس در نظرش میگیرند، و فکر میکنند این فارکس هست،اما فارکس چیز دیگری است،و سی اف دی دنیای دیگری. شما در سی اف دی میتوانید سهام گوگل بخرید، سهام اپل بخرید، سهام علی بابا، فیسبوک، مایکروسافت، امازون، بوئینگ، آدیداس، بنز، پورشه، بی ام دابلیو، تسلا، جی پی مورگان و هر شرکت بزرگ و خارق العاده ای که در دنیا میشناسید.علاوه بر تمامی سهام ها شاخص های سهام بزرگ دنیا را هم میتوانید معامله کنید که حیرت برانگیز هست.

شما میتوانید نفت، طلا، گندم، ذرت، پلاتینیوم، قهوه، شکر، کاکائو، مس، روِی و صدها کالای دیگر را معامله کنید. میتوانید بیت کوین بزرگترین ارز دیجیتال دنیا را بخرید، اتریوم بخرید، و ده ها ارز دیجیتال دیگر. اینگونه دنیا در دستان شماست.

CFD ها امروزه رایج ترین انواع معاملات هستند که دنیای مالی را تکان داده اند.

و اما بازار فارکس، بزرگترین بازار دنیا با روزانه 5 تریلیون دلار گردش مالی. فارکس چیست؟ ارزهای مختلف در این بازار نسبت بهم سنجیده میشوند و نرخ برابری ارزها به دست میاد. این بازار هیچ ربط مستقیمی به سهام ها و یا طلا و نفت ندارد. فارکس یعنی برابری ارزها. همین! برای مثال نرخ برابری پوند به دلار برابر با 1.30 میباشد. GBP/USD >>>1.30 این عدد یعنی اینکه اگر شما یک پوند بدهید، 1.30 دلار به شما میدهند. و یا مثلا 100،000 پوند بدهید. 130،000 دلار به شما میدهند. این یعنی بازار فارکس.

نحوه معاملات در بازار فارکس

شاید برایتان سوال باشد که دقیقا در بازار فارکس چیکار میکنیم؟ خب این نرخ برابری ارزها که چی هستند؟ و چرا ما این ها را معامله میکنیم و دنبال کسب سود از این معاملات هستیم. اصولا فارکس بازار پر نوسانی هست و از طرفی دیگر علاوه بر تمام نوساناتی که دارد، بازار امنی هست.

امنیت به این معنا که شما در جفت ارزها کمتر حرکات غیر قابل تصور میبینید، ارزی را نداریم که یک شبه نابود شود.ولی سایر دارایی ها این ویژگی را دارند.پس بازار فارکس بازار امنی هست.

چگونه در بازار فارکس معامله میکنیم؟

فرض کنید شما دیدگاه مثبتی نسبت به اقتصاد آمریکا دارید و فکر میکنید ارز آمریکا در برابر پوند انگلستان که درگیر برکزیت هست قوی میشود.پس چکار میکنید؟ دلار در برابر پوند میفروشید. به عبارتی دیگر، جفت ارز پوند دلار را میفروشید.

Sell GBP/USD

چرا؟

ارز پایه و ارز متقابل در بازار فارکس چیست؟

وقتی شما میخواهید در بازار فارکس ارزی را مبادله کنید، در حقیقت دارید یک ارز را در برابر ارز دیگری مقایسه میکنید. مثلا یورو را در برابر دلار مقایسه میکنید.

EUR/USD>>>>1.13

یعنی به ازای هر یک یورو ما یک دلار و سیزده سنت دریافت میکنیم. یا مثلا:

پوند در برابر دلار

GBP/USD>>>> 1.3000

به معنی اینکه هر یک پوند برابر یک دلار و سی سنت. دلار آمریکا در برابر ین ژاپن:

USD/JPY>>>>111.91

هر دلار برابر با یکصد و یازده ین. یورو در برابر پوند:

EUR/GBP>>>>0.8650

هر یک یورو برابر با 0.8650 پوند.

و حالا کدام یک ارز پایه هستند و کدام یک ارز متاقبل؟ همیشه ارز اول ارز پایه هست و ارز دوم ارز متقابل. یا به عبارتی دیگر ارز اول Base currency و ارز دوم quote currency هست. ارز پایه در حقیقت ارزی است که مبنای آن یک هست. مثلا هر یک یورو برابر است با یک دلار و سیزده سنت. ارز پایه یورو هست.

و یا مثلا هر یک دلار برابر است با یکصد و یازده ین ژاپن. ارز پایه دلار هست و ارز متقابل ین هست. ارز متقابل، هم ارزی است که ارز پایه را تعریف میکند.

مثلا هر یک پوند برابر است با یک دلار و سی سنت. دلار ارز پایه هست.

خرید و فروش جفت ارزها

هنگامی که شما نظر مثبتی درباره پوند دارید، و فکر میکنید که دلار ضعیف هست، این یعنی وقتی ما برابری پوند به دلار را بخریم خیلی سود میکنیم. چرا؟

چون از طرفی پوند خود رشد میکند، و از طرفی دلار نیز به خودی خود نزولی است.و برابری هر پوند به دلار به شدت زیاد میشود. فرض کنید در روزگاران قدیم هستید و سکه مبنای خرید و فروش هست. شما برای خرید و فروش های روزانه تان از سکه استفاده میکنید و جای پول همه ی کالا را بر حسب سکه طلا میسنجیم. شما میخواهید زمینی خانه ای بخرید و قیمت خانه صد سکه طلاست.

خانه در برابر سکه برابر است با صد

Home/ coin>>>100

بر اثر رشد و تورم در بازار ملک، خانه شما قیمتش گران میشود. و به صد و بیست میرسد.

Home / coin>>>120

حالا فرض دیگری داشته باشیم، به علت از بین رفتن مقدار زیادی منابع و معادن طلا سکه به شدت نایاب شود. ارزش سکه زیاد میشود و قیمت کل دارایی هایی که بر مبنای سکه هستند ریزش میکند. چرا؟

چون سکه ارز متاقبل است.

Home/coin>>>>50

این برای این است که ارزش ذاتی سکه بالا رفته، باعث شده که دارایی هایی که بر اساس آن سنجیده میشدند ریزش کنند.

به عنوان مثال در اقتصاد هنگامیکه نرخ تورم بالا میرود، نرخ کالاها، نرخ ماشین، نرخ خانه مواد مصرف کننده، دولت مردان سعی میکنند ارز کشور را با بالا بردن نرخ بهره تقویت کنند، که قیمت ها حفظ شوند و یا کاهش یابند. در اینجا چون ارز کشور ارز متقابل تمامی دارایی هاست ارزشش بسیار مهم هست و تاثیر بسزایی در جریان دارد.

خرید و فروش در بازار فارکس به چه معناست؟

به عنوان مثال ما جفت ارز یورو به دلار را میخریم. در اینجا ما نسبت به بالا رفتن قیمت یورو و پایین رفتن قیمت جهت معاملاتی داریم. در حقیقت یورو را خریدیم و دلار را فروختیم.

و یا فرض کنید پوند به دلار را میفروشیم. در اینجا ما نظرمان این بوده که قیمت پوند میریزد و دلار قوی میشود. به عبارتی دیگر دلار را خریده ایم و پوند را فروخته ایم.

ما معامله گرها در بازار فارکس ارزهایی را معامله میکنیم که سود زیادی داشته باشد. گاهی وقت ها ارزهایی را میفروشیم در برابر دیگری،گاهی وقت ها نظرمان مثبت است و ارز دیگری را میخریم.

این حقیقت بازار فارکس. و حقیقت زندگی است

پکیج آموزش فارکس – انواع جفت ارزها

در بازار فارکس صدها جفت ارز وجود دارد که معامله گران میتوانند آن ها را معامله کنند و روی آن ها سرمایه گذاری کنند. تعدادی از این جفت ارزها حجم زیادی دارند و تعدادی دیگر نه، تعدادی مشهورتر هستند و تعدادی دیگر نه.

مثلا محبوبیت جفت ارز پوند دلار را با جفت ارز یوان چین روبل روسیه مقایسه کنیم. قطعا پوند دلار بسیار محبوبتر و مشهورتر است و مردمان زیادی در آن معامله میکنند.

همانطوری که میبینید جفت ارزها به سه دسته اصلی، کراس و نوظهور تقسیم میشوند که هرکدام زیر مجموعه های زیاد و مهمی دارند. حتما برایتان که فرق این جفت ارزها چیست و از چه ارزهای تشکیلی شده اند؟

مثلا EUR/USD جفت ارز اصلی هست یا نه؟ GBP/USD چطور؟ USD/JPY ؟

به طور خلاصه به تمامی برابری ارزی مهمی که دلار آمریکا یک طرف آن باشد جفت ارزهای اصلی میگویند. چرا؟ چون دلار آمریکا قوی ترین ارز موجود در جهان با نقد شوندگی فوق العاده است. این مطلب باعث شده دلار آمریکا پایه بازارهای مالی بین المللی باشد.

چه جفت ارزهایی اصلی هستند؟

EUR/ USD>>>> EURO TO USD DOLLAR

GBP/USD>>>>> POUND TO USD DOLLAR

AUD/USD>>>> Australian DOLLAR TO USD DOLLAR

NZD/USD>>>>new Zealand DOLLAR TO USD DOLLAR

USD/CHF>>>>USD DOLLAR TO SWISS FRANK

USD/CAD>>>>USD DOLLAR TO CANADIAN DOLLAR

USD/JPY>>>>USD DOLLAR TO Japanese Yen

این ها تمامی جفت ارزهای اصلی قابل معامله در بازار فارکس هستند و شما میتوانید 24 ساعته تمامی این ها را معامله کنید.

جفت ارزهای کراس

جفت ارزهایی مانند EUR/GBP, EUR/CHF,GPB/JPY و… که دلار آمریکا در آن نیست اما حاصل برابری ارزهای بزرگ دنیا هستند جفت ارز کراس میگویند. مهم ترین جفت ارز کراس جفت ارز EUR/GBP هست که بسیار نقش مهم و حیاتی ای را در بازار اقتصاد دنیا ایفا میکند.

جفت ارزهای فرعی و یا نوظهور

جفت ارزهایی که در بازار فارکس معاملات کمتری در آن ها صورت میگیرد و جفت ارزهای حائز اهمیتی نیستند در اقتصاد دنیا، جفت ارزهای فرعی میگویند. برابری ارزهایی مانند روبل، کرن، روپیه، دینار، لیر، پزو و… با دلار آمریکا جفت ارزهای فرعی و یا نوظهور را تشکیل میدهند که آنچنان حجم زیادی را در بازار جهانی ندارند.

مهمترین و پرحجم ترین جفت ارزها

قطعا برایتان جذاب است که پشت کامپیوتر خود مینشینید و نرخ قیمت های بازار فارکس را نگاه میکنید، قیمت ها در کسری از ثانیه جا به میشوند و در هرثانیه چندین بار تغییر میکنند. در بازار فارکس روزانه 5 تریلیون دلار پول جا به میشود که عدد حیرت آوری است، بیش از 50 برابر حجم روزانه بازار بورس آمریکا. این تعجب برانگیز است.

پر حجم ترین و مهم ترین جفت ارزهای معاملاتی در بازار فارکس کدام ارزها هستند؟

EUR/USD پرحجم ترین ارز بازار فارکس با 23% حجم روزانه معاملات فارکس

جفت ارز یورو دلار پرحجم ترین جفت ارز معاملاتی در بازار فارکس است که بیش از 23% حجم روزانه تمامی بازار برای این جفت ارز هست. بیش از 1 تریلیون دلار. جای تعجب ندارد که یورو دلار بزرگترین و جذابترین جفت ارز دنیاست، زیرا که این جفت ارز بیانگر دو قطب اقتصاد دنیا یعنی اروپا و آمریکا هستند و به شدت جفت ارز مهمی در تمامی تاریخ بوده و هست و خواهد بود.

نکته مهم راجع به جفت ارز یورو به دلار این است که این جفت ارز با این حجم معاملاتی نقدشوندگی خیلی بالایی دارد و با اسپرد بسیار پایینی معامله میشود. با حجم اینچنینی قطعا معاملاتی با حجم های معمولی تاثیر به سزایی در بازار این جفت ارز نمیگذارند و قیمت را زیاد جا به جا نمیکنند.

USD/JPY دومین جفت ارز پر حجم دنیا با بیش از 17.8% کل حجم بازار فارکس

جفت ارز دلار آمریکا به ین ژاپن دومین ارز پرطرفدار دنیاست که یک طرف آن بزرگترین ارز دنیا یعنی دلار و طرف دیگر آن بزرگترین ارز آسیا و یکی از اقتصادهای برتر دنیا یعنی ژاپن ایستاده است.

این مسئله خیلی مهم هست که جفت ارز دلار به ین ژاپن مانند یورو به دلار از نقدشوندگی فوق العاده و اسپرد بسیار کم بهره مند است و برای بسیاری از معامله گرانی که به دنبال معامله امن میباشند مناسب هست.

GBP/USD سومین جفت ارز محبوب دنیا با بیش 9% حجم بازار فارکس

جفت ارز پوند انگلستان به دلار آمریکا که یکی از مهمترین و پر معامله ترین جفت ارزهای رایج در دنیا هست.

این جفت ارز تا چندی پیش قبل از برکزیت و ماجرای جدایی انگلستان از اتحادیه اروپا نرخ برابری بسیار بالاتری داشت. اما با اعلام خبر جدایی انگلستان از اتحادیه اروپا این جفت ارز مقداری زیادی از ارزش خود را از دست داد.در حقیقت پوند در برابر دلار تضعیف شد.

AUD/ USD جفت ارز دلار استرالیا به دلار آمریکا با بیش از 5 درصد در رتبه چهارم

این جفت ارز از آن حیث اهمیت دارد که به شدت به صادرات استرالیا وابسته است. نرخ کالاهای صادراتی استرالیا به طور مستقیم روی این جفت ارز تاثیر میگذارد.

USD/CAD پنجمین جفت ارز محبوب دنیا جفت ارز دلار آمریکا به دلار کانادا با بیش از 4 در از حجم بازار فارکس

این جفت ارز بسیار در اقتصاد دو کشور آمریکا و کانادا مهم هست.زیرا این دو کشور در یک پیمان تجاری هستند. و نرخ این برابری برای هر دو کشور بسیار مهم است.

علاوه برآن، جفت ارز دلار آمریکا به دلار آمریکا جفت ارز استراتژیک و وابسته به نفت است. زیرا قسمت زیادی از صادرات کشور کانادا از نفت تامین میشود. و بالا پایین شدن قیمت نفت تاثیر چشمگیری بر این جفت ارز میگذارد.

اسم های جفت ارزها

در بازار فارکس هر جفت ارزی اسمی به اختصار دارد که در اینجا چندتا از نام های معروف را برای شما مثال میزنیم.

EUR/USD>>>> fibber

USD/JPY>>>> gopher

GBP/USD>>>>cable

USD/CAD>>>>loonie

AUD/USD>>>>aussie

USD/CHF>>>>swissie

NZD/USD>>>>Kiwi

این ها اسم های اختصاری جفت ارزهای موجود در بازار فارکس هستند که هر مخاطبی جفت ارزها رو به این اسم صدا میکند.

اسپرد چیست؟

در بازارهای مالی جهانی مفهومی وجود دارد به اسم اسپرد که تاثیر مهمی در معاملات و موفقیت معامله گران در بازار فارکس و دیگر بازارهای مالی دارد جهان دارد. اما اسپرد چیست؟

فرض کنید شما وارد صرافی میشوید و میخواهید ارز خود را مبادله کنید. بر فرض مثال یورو خود را به دلار تبدیل کنید. در روی تابلو صرافی دو عدد میبینید که برایتان عجیب است.

قیمت خرید 1.1320

قیمت فروش 1.1350

این دو عدد با هم اختلافی دارند که به اختلاف این دو عدد اسپرد میگویند. حساب استاندارد بروکر بینالمللی آیتیبی، کمترین اسپرد را برای تریدرها در نظر گرفته است. با چند ویژگی منحصر به فرد حساب استاندارد آشنا شوید.

قیمت خرید و قیمت فروش

هنگامی که شما میخواهید در بازار فارکس جفت ارزی را معامله کنید، یا در بازار CFD بیت کوین یا هر سهام دیگری را خرید و فروش کنید. هنگام معامله یک عدد مشخص نمیبینید. مثلا هنگامی که میخواهیم ماشین بخریم یک قیمت ثابت دارد، ولی در بازارهای مالی دو قیمت وجود دارد که یکی قیمت خرید و یکی دیگر قیمت فروش هست.

برای مثال

EUR /USD BID 1.1320 ASK 1.1350

BID یا بید به معنی قیمت فروش هست. ASK یا اسک که قیمت خرید هست.

اسپرد: اختلاف بید و اسک میشود اسپرد.

برای مثال هنگامی که شما میخواهید در بازار فارکس EUR /USD خریداری کنید. قیمت خرید 1.1350 هست و شما باید این قیمت را پرداخت کنید. اما وقتی که میخواهید معامله خود را ببندید باید قیمت فروش را از بازار بگیرید. که 1.1320 هست.

اختلاف بین این دو عدد یعنی 30 نیز اسپرد هست.

عوامل تاثیرگذار در اسپرد بازار فارکس

نقدینگی و حجم بازار

در بازار فارکس یا دیگر بازارهای مالی مانند آتی و یا سی اف دی هنگامی که حجم معاملاتی بر روی یک دارایی زیاد باشد اسپرد و یا اختلاف خرید و فروش آن دارایی به حداقل میرسند. فرض کنید در بازار فاکرس طلا و یا جفت ارز یورو دلار را معامله کنیم.

همانطور که گفتیم یورو به دلار محبوب ترین و پر حجم ترین جفت ارز در بازار فارکس هست و شما برای این معامله کمترین اسپرد را پرداخت میکنید. تقریبا اسپرد در حد چند سنت هست و به صفر میل میکند.

اما مثلا فرض کنید میخواهیم یک ارز دیجیتال و سهامی که نقدینگی و حجم زیادی ندارد را معامله کنیم. در این معامله اختلاف خرید و فروش بسیار بیشتر از معامله کردن یک سهام محبوب مانند اپل یا گوگل و یا یک جفت ارز پر حجم هست.

در بازار فارکس ارزهایی مانند

GBP/AUD

GBP/CAD

AUD/CAD

AUD/CHF

و ارزهای دیگری که حجم کمتری دارند اسپرد بیشتری دارند.

نوسانات بازار

نکته مهم دیگر برای اسپرد در بازار های جهانی روند بازار است. مثلا هنگامی که یک اتفاق خیلی نادر در بازار می افتد و یا یک بحران را در بازارهای مالی میبینیم، اسپرد در حد زیادی افزایش میابد.

مثلا در سال 2008 که بازار آمریکا سقوط کرد و یا سال 2017 که جفت ارز پوند دلار بر سر برکزیت ریزش شدیدی داشت، اسپرد بازار عدد معمول و همیشگی نبود و بسیار بیشتر شده بود.

اعتبار دارایی معامله شونده

هر چه قدر که اعتبار دارایی معامله شونده بهتر و بیشتر باشد، اسپرد آن کمتر است. به عنوان مثال در بازار ارزهای دیجیتال شما هنگامی که بیت کوین را معامله میکنید خیلی اسپرد کمتری میپردازید نسبت به یک ارز دیجیتالی که تازه به وجود آمده و پایه خاصی ندارد. چرا؟

زیرا اسپرد هزینه ای هست که کارگزار از شما میگیرد که معامله شما را به کس دیگری وصل کند، یا کالایی که شما خریده اید را بفروشد. هنگامی که دارایی معتبر نباشد کسی تمایل ندارد به قیمت معقول آن را بخرد.در نتیجه شما اسپرد بیشتری میپردازید.

انواع اسپرد

اصولا در بازارهای جهانی اسپرد به صورت یک عدد مشخص و یا درصدی از قیمت هست. مثلا در جفت ارز یورو دلار اسپرد 20 سنت هست، و در بیت کوین 0.5%. تفاوت زیادی ندارد، تفاوت در نحوه بیان هست.

در کل شما باید این مبلغ را بپردازید چه به صورت اسپرد یا به صورت درصدی. نکته مهم دیگری هم که در بازارهای جهانی وجود دارد شناور بودن اسپرد هست. به عنوان مثال هم اکنون اسپرد معامله طلا 20 سنت است و لحظه ای دیگر میشود 15 سنت و در یک دامنه خاصی نوسان میزند.

اما هنگامی که در شب ها نقدینگی بازار کم میشود و یا اتفاق مهمی رخ دهد که حجم بازار را مختل کند اسپردی که به صورت شناور هست افزایش میابد و دیگر عددهای گذشته نیست.

پکیج آموزش فارکس – لوریج چیست؟

لوریج و یا اهرم معاملاتی اعتباری است که کارگزار به معامله گران خود میدهد که بتوانند در بازار فارکس و دیگر بازارهای مالی حجم بیشتری معامله کنند و پول بیشتری در بیاوردند. به عنوان مثال اهرم جفت ارزهای بازار فارکس 1:100 هست. یعنی چه؟

1:100 به این معناست که در ازای هر 1 دلاری که شما سرمایه گذاری میکنید، کارگزار 100 برابر آن یعنی 100 دلار به شما اعتبار معاملاتی میدهد و شما میتوانید با حجم بیشتری معامله کنید و سود بیشتری کسب کنید.

یک مثال معاملاتی برایتان بزنم:

شما در حساب معاملاتی خود 1000 دلار دارید و تصمیم گرفته اید که با پول خود طلا بخرید. اگر شما بدون اهرم معامله کنید، میتوانید تقریبا یک اونس طلا بخرید. یک اونس طلا در قیمت 1300 میخرید و در حالتی سود خوبی میکنید که کلا اقتصاد دنیا متحول شود و طلا از 1300 با 2300 برسد که در این حالت شما تقریبا 1000 دلار سود میکنید.

اما حالتی را در نظر بگیرید که از اهرم استفاده کنیم. ما 1،000 دلار در حساب معاملاتی فارکس خود پول داریم و کارگزار به ما اعتبار 100 برابر داده است. یعنی میشود 100،000 دلار!!!!

100،000 دلار طلا در قیمت 1300 میخریم که تقریبا برابر است با 100 اونس طلا و منتظر نوسانات قیمت خواهیم ماند. اگر طلا از 1300 به 1310 برسد ما 1،000 دلار سود میکنیم. در حالتی که اگر از اهرم استفاده نمیکردیم تقریبا باید طلا 1،000 دلار افزایش پیدا میکرد و به 2300 میرسید. در این حالت فقط با 10 دلار حرکت سود آن 1،000 دلار را دریافت کردیم.

برای همین است که بازارهای مالی مانند فارکس و یا فیوچر و سی اف دی امروزه بسیار جذاب هستند. زیرا افراد میتوانند با پول کم مبلغ های درشت معامله کنند و میلیونر شوند.

البته گفتنی است که استفاده از اهرم یا لوریج بالا زیاد منطقی نیست. زیرا همانطور که ممکن است به سود شما عمل کند میتواند بر زیان شما عمل کند. اما در کل امکان فوق العاده است برای کسب درآمد در بازارهای مالی مخصوصا فارکس با اهرم های بالایی که دارد.

نحوه محاسبه سود و زیان چگونه است؟

برای معامله کردن در بازار فارکس، شما باید با یک سری مسائل ابتدایی آشنا باشید که بتوانید به خوبی معامله کنید و سود و زیان خود را حساب کنید. یکی از پایه ای ترین این مسائل، پیپ هست.

پکیج آموزش فارکس – پیپ چیست؟

پیپ به عدد 0.0001 یک قیمت میگویند.در حقیقت به 0.01 یک درصد پیپ میگویند. برای مثال:

قیمت جفت ارز یورو دلار 1.1317 هست. عدد 0.0001 میشود عدد 7. و یا در طلا هنگامی که قیمت 1280.25 دلار هست. عدد 0.1 عدد پیپ هست. و یا در داوجونز هنگامی که 26521 هست. عدد اخر یعنی 1 پیپ هست.

استفاده پیپ در چیست؟

در بازارهای مالی میزان حرکت قیمت به دلار، یورو و یا… نیست. چون دارایی های زیاد با ارزهای پایه زیادی وجود دارند، از پیپ استفاده میشود. 10 دلار جا به جا میشود میگویند 100 پیپ جا به جا شده. >و یا هنگامی نفت یک دلار جا به جا میشود 100 پیپ جا به جا شده. پیپ در بازارهای مالی نقش مهم و حیاتی ای دارند و مبدا تمامی معاملات هستند، ما با مفهوم پیپ میتوانیم متوجه شویم که چه مقدار از بازار نوسان گرفته ایم و چند پیپ سود کردیم. اما فقط با پیپ نمیشود مقدار سود و زیان را مشخص کرد و وارد معامله شد. ما به مفهوم دیگری نیاز داریم به اسم حجم.

پکیج آموزش فارکس – حجم چیست؟

وقتی که میخواهیم هرچیزی را بخریم، باید حجم آن را مشخص کنیم. مثلا برای خرید ماشین میگوییم یک ماشین میخواهیم بخریم. برای طلا میگوییم 100 اونس طلا میخواهیم. برای نفت میگوییم 10 بشکه نفت میخواهیم. برای گندم میگوییم 50 گونی گندم.

برای یورو 100،000 یورو میخواهیم. برای سهام اپل صد عدد سهام اپل میخواهیم. برای هرچیزی معیاری وجود دارد، ما باید مشخص کنیم چه مقدار از چیزی را میخواهیم. به عنوان مثال:

ما وارد بازار میشویم و تصمیم میگیریم در قیمت 190 سهام اپل را بخریم. این قیمت یک سهام هست. ما باید حجم را مشخص کنیم. یا در بازار طلا ما میخواهیم در قیمت 1300 طلا بخریم. این قیمت اونس طلا به دلار هست. یعنی هر انس 1300 دلار.

باید مشخص کنیم که چند اونس طلا میخواهیم معامله کنیم. اما چگونه این حجم ها را مشخص میکنیم؟

لات چیست؟

در بازار فارکس و یا دیگر بازارهای مالی افراد نمیگویند که من یک اونس طلا خریدم، یا 10 بشکه نفت فروختم. چه میگویند؟ در بازارهای جهانی معیاری وجود دارد به اسم لات. لات قراردادهای استاندارد شده ای هستند که تعداد و مقدار یک کالا را مشخص میکنند. برای مثال:

هنگامی که شما میخواهید طلا بخرید نباید بنویسید 100 اونس، باید بنویسید چند لات. هر 100 اونس طلا برابر است با یک لات. لات مرجع عددی تمامی معاملات است. در نفت هر 1000 بشکه میشود یک لات. و اما در کالاهای دیگر چه؟

به طور کلی در بازار فارکس هر لات به معنی 100000 (صدهزار) هست. اما صد هزار چی؟ دلار؟ یورو؟ به عنوان مثال ما وارد پلتفرم معاملاتی خود میشویم، تصمیم میگیریم که جفت ارز یورو به دلار را خریداری کنیم و حجم را یک لات انتخاب میکنیم.

یک لات در یورو به دلار یعنی چی؟ هر یک لات یورو به دلار برابر است با خریدن 100000 یورو.

1 lot EUR USD>>>> 100000EUR

یک لات در پوند به دلار: هر یک لات پوند به دلار برابر است 100000 پوند

1 lot GBP USD>>>> 100000GBP

یک لات در یورو به پوند

هر یک لات یورو به پوند برابر است با 100000 یورو

1 lot EUR GBP>>>> 100000EUR

یک لات دلار آمریکا به دلار کانادا: یک لات دلار آمریکا به دلار کانادا برابر است با 100000 دلار آمریکا

1 lot USD CAD>>>> 100000 USD

در بازار فارکس یک قاعده کلی وجود دارد. هر یک لات از ارزی برابر است با 100،000(صدهزار) تا از ارز پایه. ارز پایه و متقابل را در بالا توضیح دادیم.

طرف اول هر جفت ارزی را ارز پایه میگویند.

پکیج آموزش فارکس – نحوه محاسبه سود و زیان در بازار فارکس

به طور کلی نرم افزارهای پیشرفته معاملاتی ای که وجود دارند تمامی سود و زیان شما را آنلاین حساب میکنند و در حساب شما نمایش میدهند. اما به عنوان یک معامله گر حرفه ای باید با نحوه محاسبه سود و زیان اصلاحات تخصصی بازار فارکس آشنا باشید.

شما یک لات طلا خریده اید، و طلا یک پیپ افزایش داشته است. شما چند دلار سود میکنید؟

ما در بازار فارکس باید سودمان را به دلار آمریکا بسنجیم، نه پیپ و لات.

چگونه این کار را انجام دهیم؟

در بازار فارکس اگر یک لات از دارایی ای را بخریم و یک پیپ جا به جا شود ما تقریبا 10 دلار سود میکنیم.

1 LOT . 1 PIP= 10 USD

دقت کنید که گفتم تقریبا 10 دلار، زیرا این مطلب محاسباتی دارد که ممکن است چند دهم این عدد را تغییر دهد. اما به صورت کلی این عدد تقریبا نزدیک 10 دلار هست. به عنوان مثال ما یک لات نفت میخریم و یک پیپ افزایش پیدا میکند؟ ما 10 دلار سود میکنیم.

یا 1 لات طلا میخریم و 1 پیپ افزایش میابد؟ ما 10 دلار سود میکنیم. یک لات یورو به دلار میخریم و 1 پیپ افزایش میابد؟ ما 10 دلار سود میکنیم. یک لات داوجونز میخریم و 1 پیپ افزایش پیدا میکند؟ ما 10 دلار سود میکنیم.

دقت دارید که اصلا مهم نیست که چه دارایی ای را معامله کرده اید، فقط مهم این هست شما حجم لات و میزان پیپ خود را بدانید، مثلا یک لات یک پیپ میشود 10 دلار. در بازار فارکس شما حتما نباید یک لات معامله کنید، دامنه حجمی که میتوانید معامله کنید از 0.01 لات تا 100 لات هست.

مثلا در یک معامله شما 100 لات طلا میخرید و یک پیپ افزایش پیدا کند تقریبا 1000 دلار سود میدهد. توجه داشته باشید که پیپ در بازار فارکس کوچک ترین معیار تغییرات در قیمت هست و در افزایش های و کاهش های مهم در بازار، قیمت ها بیش از هزاران پیپ حرکت میکنند. مثلا 100 لات معامله کنید و 1000 پیپ سود بگیرید، میشود یک میلیون دلار.

پکیج آموزش فارکس – عوامل تاثیرگذار در بازار فارکس

بازار فارکس بازار ارزهاست، و دولت ها و بانک های مرکزی تمرکز زیادی روی این بازار دارند. اگر اندکی نرخ ارز بالا پایین شود، کشورها و اقتصادها بهم میریزند و مردم شورش میکنند. پس این بازار برای دولت ها بسیار مهم و حیاتی است.

علاوه بر این، در تجارت بین المللی بازار فارکس نقش بسیار مهمی دارد. چندی پیش دونالد ترامپ رئیس جمهور آمریکا اعلام کرد برابری یورو به دلار بالا هست و برای بهبود روابط باید این عدد کم شود. طبق این اظهار نظر بازار موج نزولی به خود گرفت و قیمت یورو کاهش یافت.

بازار فارکس بازاری است که مستقیما به اقتصاد و کامروایی یک ملت بستگی دارد، پس قطعا دولت ها به این بازار اهمیت زیادی میدهند.پکیج آموزش فارکس از پایه تا پیشرفته شما را با بازار فارکس آشنا می کند.

پکیج آموزش فارکس و آشنایی با اقتصاد کلان

مهمترین و بزرگترین عامل اثر گذار در بازار فارکس سیاست های اقتصاد کلان دولت هاست. اقتصاد کلان مربوط به اقتصاد تمامی کشور هست و مسائل مهمی چون نرخ بهره، نرخ تورم، نرخ بیکاری، سیاست های پولی و مالی را در برمیگیرد.

تمامی بخش های اقتصاد کلان در بازار فارکس تاثیر مستقیم میگذارند و نرخ برابری ارزها را مشخص میکنند. به عنوان مثال در سال 2009، بعد از رکود بازار های مالی و بحران جهانی، بانک مرکزی آمریکا تصمیم گرفت که نرخ بهره را به کمترین حد ممکن یعنی 0.25% نگه دارد. در پی این تصمیم نرخ طلا و سایر ارزها در برابر دلار رشد کرد و دلار ضعیف شد.

نرخ بهره چیست؟

نرخ بهره قیمت پول هست. یعنی چه؟ به عنوان مثال من الان به شما 1000 دلار قرض میدهم. و شما تعهد میدهید که سال دیگر این موقع پول من به علاوه بهره آن را پرداخت کنید. مثلا اگر بهره 0.25% باشد، شما سال دیگر 1000 دلار به علاوه 2.5 دلار برای بهره پرداخت میکنید.

اما چرا اینقدر نرخ بهره مهم هست؟ اگر نرخ بهره کم باشد، مردم تمایل دارند که از بانک وام بگیرند، و آن را در کسب و کارها سرمایه گذاری کنند. اینکه مردم بتوانند با نرخ کم از بانک مرکزی وام بگیرند، کسب و کار راه بیندازند و رشد کنند اتفاق خوبی است.

اما اگر نرخ بهره بالا باشد چه میشود؟ کسانی که نیاز به پول و سرمایه دارند برای شروع کارشان، نمیتوانند از بانک وام بگیرند. زیرا باید بیشتر از نرخ بهره سود کنند. به عنوان مثال ما 1 میلیون دلار با نرخ بهره 20% سالیانه وام میگیریم.

سر سال اگر 200 هزار دلار درآمد داشته باشیم فقط بهره قرض خود را دادیم و هیچ سودی نکردیم. و کسب و کار ما باید بین 30 تا 40% به ما سود بدهد تا بتوانیم ادامه بدهیم. و پیدا کردن همچین کسب و کاری کار آسانی نیست.

پس مردم وام نمیگیرند و کسب و کارها رشد نمیکنند. نرخ بهره یکی از مهمترین بخش های اقتصاد هر کشوری هست که کنترل و تنظیم آن بسیار مهم است و بر نرخ ارز کشور تاثیر مستقیم میگذارد.

نرخ تورم

نرخ تورم از شاخصی به اسم شاخص قیمت مصرف کننده به دست می آید.

شاخص قیمت مصرف کننده چیست؟

به طور مثال ما در زندگی روزمره مان کالاهایی مانند گوشت، مرغ، میوه ،همچنین انرژی مانند برق و گاز و بنزین، خوراک، پوشاک، مسکن و…مصرف میکنیم و برای زندگی مان ضروری هست. اگر تمامی این نیازها را در یک سبد جمع کنیم و سبدی درست کنیم که نشان دهنده تمامی این قیمت هاست، ما شاخص قیمت مصرف کننده درست کردیم.

این شاخص به ما نشان میدهد که سال گذشته این عدد 120 بوده و امسال به 130 افزایش پیدا کرده. افزایش این شاخص به معنی تورم هست، یعنی امسال افراد باید پول بیشتری برای نیازهای روزمره شان بپردازند.

اما تورم خوب هست یا بد؟

تورم نه باید زیاد باشد و نه کم. اگر تورم زیاد باشد زندگی برای مردم سخت میشود.راجع به آینده خودشان و قیمت ها مطمئن نیستند و اگر کم باشد نشان دهنده رکود است. زیرا مردم خریدی نمیکنند که قیمت ها رشد کنند. پس تورم مهم هست. هنگامی که در کشوری تورم بیش از حد زیاد میشود، ارز آن کشور ضعیف میشود. این بدان معناست که افراد برای اینکه بتوانند خرید کنند باید پول بیشتری بپردازند، پس ارز ضعیف تری دارند.

اصولا در کشورهای بزرگ با افزایش تورم،نرخ بهره را افزایش میدهند تا بتوانند نرخ تورم را کنترل کنند. گاهی اوقات تورم به دلیل درآمد بالای مردم، وضعیت خوب اقتصادی ایجاد میشود که مثبت است. به عنوان مثال اگر نرخ بیکاری در کشور کم باشد و مردم بتوانند نیازهای خود را تامین کنند. هنگامی که درآمدشان افزایش یابد کالاهای بیشتری میخرند و تقاضا بیشتر میشود. در نتیجه قیمت ها افزایش میابند.

اما اگر تورم به علت قحطی، نبود کالا و کمبود ایجاد شود به اقتصاد کمک نمیکند. و بسیار مخرب است. به عنوان مثال در دهه 1970 با افزایش قیمت نفت، تورم در آمریکا سرسام آور شده بود و بسیار شرایط سختی را رقم زده بود.

اما در سال های 2015 تا 2019 با رشد اقتصادی خوب و کاهش نرخ بیکاری، تورم 2% بود و این میزان تورم خوب و قابل قبول بوده است. نرخ تورم و نرخ بهره از مهم ترین محرکه های اقتصاد کلان در بازار فارکس هستند.

پکیج آموزش فارکس – دیگر محرکه های اقتصادی در بازار فارکس

علاوه بر نرخ بهره و نرخ تورم، دیگر محرکه های اقتصادی مانند نرخ بیکاری به شدت در اقتصاد کشور و نرخ ارز در بازار فارکس تاثیرگذار است. نرخ بیکاری، نشان دهنده سطح اشتغال در کشور هست. به عنوان مثال نرخ بیکاری در آمریکا سال 2019 تقریبا 3.8% است که نرخ بسیار خوبی هست. این بدان معناست که 96.2% مردم آمریکا که توانایی و تمایل به کارکردن را دارند،مشغول به کار هستند. آن ها پول درمیاورند و میتوانند مصرف کنند و پول را به چرخه اقتصادی بازگردانند.

علاوه بر نرخ بیکاری، عواملی مانند نرخ خرده فروشی، شاخص خرید مدیران و…هستند که در بازار فارکس و ارزها بسیار مهم و تاثیر گذار هستند.

پکیج آموزش فارکس – حجم معاملات در بازار

عامل مهم و تاثیر گذار دیگری در بازار فارکس و دیگر بازارهای مالی، حجم معامله گران و نظر آن ها درباره آینده ارز و یا سهامی هست.در پکیج آموزش فارکس به صورت کامل این موضوع آموزش داده می شود. به عنوان مثال اگر معامله گرانی که جفت ارز یورو به دلار را معامله میکنند، با توجه به اخبار اقتصادی اروپا دیدگاه بدی راجع به این کشور پیدا کنند و تمایل به خرید آن نداشته باشند. سبب ریزش قیمت میشود.

آن ها ترجیح میدهند تا یورو به دلار را در بازار فارکس بفروشند و از پایین آمدن قیمت سود کسب کنند. اینکه معامله گران در بازار چه نظری دارند، چه فکری میکنند و چه احساسی درباره آینده دارند بسیار در بازار تاثیرگذار است.

گاهی اوقات اخبار اقتصادی قبل از اینکه اعلام شوند پیش خور میشوند. یعنی اینکه قبل از اعلام خبر، معامله گران آن را پیش بینی میکنند و بازار حرکت خود را انجام میدهد. زیرا بازار مجموعه ای است از احساسات و افکار معامله گران که درباره آینده اقتصاد و کشور دارند. گاهی اوقات اخبار لحظه ای میتواند بر نظر معامله گران تاثیر بگذارد و قیمت های فارکس را جا به جا کنند.

مثلا با گمانه زنی ها درباره جدایی انگلستان از اروپا، نرخ ارز پوند به شدت کاهش یافت و تاثیر عمیقی بر بازار فارکس گذاشت. گاهی اوقات اخبار الزاما اقتصادی نیستند، اخبار سیاسی و جنگ، و هر نوع خبر دیگری میتواند بر نظر معامله گرات تاثیر بگذارد و قیمت را جا به جا کند.

پکیج آموزش فارکس – موفقیت در بازار فارکس

برای موفقیت در بازار فارکس، باید به یک سری از اصول این بازار آشنا شویم. ما باید رمز موفقیت معامله گران بزرگ را بدانیم و از تجربیات آن ها استفاده کنیم.

برای موفقیت در بازار فارکس چند مهارت لازم هست که در زیر و داخل پکیج آموزش فارکس به اختصار راجع به آن ها توضیح میدهیم.

- تحلیل تکنیکال

- تحلیل فاندامنتال

- روش و استراتژی معامله کردن

- قوانین موفقیت و روانشناسی

پکیج آموزش فارکس – تحلیل تکنیکال

تحلیل تکنیکال بررسی نمودارها و حرکات قیمت برای یافتن آینده قیمت هست.در تحلیل تکنیکال معامله گران به دنبال روندهای بازار، الگوهای ایجاد شده در نمودار و نقاط حساس در قیمت هستند. زیرا با بررسی این حرکات معامله گران میتوانند راجع به آینده قیمت به نتایج بهتری برسند و سود بیشتری کسب کنند.

پکیج آموزش فارکس تحلیل فاندامنتال

برای موفقیت در بازار فارکس یادگیری تحلیل فاندامنتال بسیار مهم هست. زیرا تحلیل فاندامنتال نبض بازار فارکس را اندازه گیری میکند. تاثیر نرخ بهره در ارزها، تاثیر تورم، سیاست های پولی و مالی دولت، میزان عرضه ارز در بازار و هزاران مطلب دیگر را در تحلیل فاندامنتال بررسی میکنیم تا به بهترین معامله را انجام دهیم.

یادگیری و تسلط بر تحلیل فاندامنتال در حدی اهمیت دارد که افراد بزرگی مانند وارن بافت یادگیری این تحلیل را بر تمامی معامله گران و افرادی ک میخواهند در بازار فارکس و دیگر بازارهای مالی فعالیت کنند پیشنهاد میدهند.

پکیج آموزش فارکس – روش و استراتژی معامله کردن

اینکه ما تحلیل تکنیکال و فاندامنتال را یاد بگیریم بسیار خوب هست و میتواند به موفقیت ما کمک شایانی کند، اما تحلیل تکنیکال و فاندامنتال همه ماجرا نیست، شاید کمتر از نیمی از ماجرا باشد. در بازار فارکس تحلیل کردن یک بحث است و معامله کردن چیز دیگری.

گاهی وقت ها ما تحلیل میکنیم، و پیش بینی میکنیم که قیمت طلا افت میکند. اما همچنان خرید طلای خود را نگه میداریم. گاهی وقت ها ما میدانیم جفت ارزی مناسب خرید نیست اما احساسی میشویم و آن را میخریم. حتی گاهی وقت ها میدانیم حجم بالا سبب ضرر میشود، اما این کار را هم انجام میدهیم.

چرا؟ آیا ما تحلیل کردن بلد نیستیم؟ آیا باید کتاب های بیشتری مطالعه کنیم؟ آیا مشکلمان در تحلیل هست یا معامله؟ قطعا به شما میگویم که معامله کردن. زیرا تحلیل کردن یک کار منطقی است، و هیچ احساسی در آن دخیل نیست. اما معامله کردن کاری است که احساس کاملا در آن دخیل هست.

ما میدانیم اشتباه هست، اما هیجان زده شویم. ما میدانیم نباید معامله ای را هنگامی که صبر نکردیم بست، اما اینکار را میکنیم. چرا؟ چون میترسیم. چون هیجان زده میشویم. و نظم معاملاتی نداریم. مهم تر از اینکه تحلیل ها را یادبگیریم، این است که چگونه از آن ها استفاده کنیم. چگونه وارد معامله بشویم. و کی معامله خود را ببندیم.

آیا دیدگاه ما بلند مدت هست؟ آیا کوتاه مدت هست؟ آیا مدیریت سرمایه کرده ایم؟ آیا….. پس علاوه بر آنکه باید تحلیل را یاد بگیریم، باید معامله کردن را هم یاد بگیریم.

یک معامله گر موفق نظم معاملاتی دارد،برای خود قوانینی دارد که طبق تجربه به دست آمده و همواره طبق دستور العمل عمل میکند. او یک استراتژی دارد.

بنابراین انتخاب استراتژی، روش معامله کردن و مدیریت سرمایه در بازار فارکس خیلی مهم است. گاهی اوقات ما تحلیل بلدیم، اما مدیریت سرمایه نه، معامله کردن نه، و بازنده ایم. باید استراتژی و روش درست معامله کردن را بیاموزیم.

در بازار فارکس هم مانند کارهای دیگر، افراد موفق زیادی وجود دارند که الگو و سرمشق تمامی معامله گران هستند. افرادی مانند جسی لیورمور، ویلیام دالبرت گن و…

فارکس یک کسب و کار است، یک شغل است، یک بازار بزرگ است و قطعا در این بازار قوانین موفقیت مهم هستند. قوانین مانند صبر، تعیین هدف، برنامه ریزی، یادگیری مداوم، نظم، شکست و آموختن از آن، و هزاران قوانین دیگر که در این بازار مانند تمامی کسب و کارهای دیگر جریان دارد.

پس به عنوان معامله گر و کسی که هدف دارد در این بازار موفق شود، باید به نظم شخصی و پیشرفت شخصی خود اهمیت بدهیم. مهم ترین عامل شکست در بازار فاکس ندانستن، و کنترل نکردن احساسات هست. ما باید یاد بگیریم که از روانشناسی خود به نفع خودمان استفاده کنیم. برای معامله های خود برنامه داشته باشیم، قوانین وضع کنیم، یاد بگیریم و به دنبال موفقیت باشیم.

موفقیت در فارکس یک شب اتفاق نمی افتد. اما اگر مداومت، پشتکار، تلاش، صبر، یادگیری مداوم، برنامه ریزی و هدف داشته باشیم قطعا میتوانیم به موفقیت برسیم. بنابراین به عنوان یک معامله گر در بازار فارکس خیلی حیاتی هست که به پیشرفت شخصی مان و قوانین موفقیت توجه کنیم.

شروع معامله

برای شروع معامله در بازار فارکس کافی است که در سایت افتتاح حساب کنید. حساب معاملاتی خود را انتخاب کنید و مسیر موفقیت را آغاز کنید.

- افتتاح حساب

- پلتفرم معاملاتی

شما میتوانید نرم افزار متاتریدر 5 را برای گوشی همراه خود، و یا لپ تاب خود در هر سیستم عاملی که هست دانلود کنید. سپس وارد حساب معاملاتی خود شوید و از معامله کردن و موفقیت لذت ببرید.

در نرم افزار معاملاتی متاتریدر5 شما میتوانید از طریق ما به بزرگترین دارایی های بازارهای مالی، مانند بهترین سهام های دنیا، بازار فارکس، فلزات گرانبها، نفت، مس، شاخص های بورس بین المللی و هزاران دارایی دیگر دسترسی پیدا کنید.

منبع

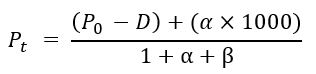

Pt = ارزش سهام در زمان گشایش

Pt = ارزش سهام در زمان گشایش

اکسپرت ادوایزر برخی از فشارهای روانی تجارت را از میان بر می دارد. با این حال افرادی که از اکسپرت ادوایزر استفاده می کنند باید بدانند که کی مداخله کنند و کی وارد عمل نشوند که خود یک مهارت یا فشار روانی است.

اکسپرت ادوایزر برخی از فشارهای روانی تجارت را از میان بر می دارد. با این حال افرادی که از اکسپرت ادوایزر استفاده می کنند باید بدانند که کی مداخله کنند و کی وارد عمل نشوند که خود یک مهارت یا فشار روانی است.

برای شما پیش آمد، در نظرات بپرسید تا مدرس بورس دلفین وست سوالتان را کامل پاسخ دهد. این آموزش جامع از مقدماتی تا پیشرفته مناسب شماست که میخواهید وارد دنیای بورس شوید و با حداقل ۵۰۰ هزارتومان اولین سهام خود را در بورس خریداری کنید. در پایان این یک ساعت آموزش رایگان بورس در این صفحه، مهمترین مواردی که یاد خواهید گرفت:

برای شما پیش آمد، در نظرات بپرسید تا مدرس بورس دلفین وست سوالتان را کامل پاسخ دهد. این آموزش جامع از مقدماتی تا پیشرفته مناسب شماست که میخواهید وارد دنیای بورس شوید و با حداقل ۵۰۰ هزارتومان اولین سهام خود را در بورس خریداری کنید. در پایان این یک ساعت آموزش رایگان بورس در این صفحه، مهمترین مواردی که یاد خواهید گرفت:

.jpg)

.jpg)

.jpg)

.jpg)

.jpg)